Калининградская областная Дума 23 ноября 2020г. приняла давно ожидаемые предпринимателями Калининградской области поправки в Закон Калининградской области «О введении патентной системы налогообложения на территории Калининградской области».

Огромное количество предпринимателей Калининградской области, которые пока еще работают на ЕНВД, могут спокойно выдохнуть. Им не придется закрывать бизнес - поправки позволят ИП-шникам применять с 1 января 2021 года применять ПСН вместо отмененного ЕНВД. И самое главное, налоговая нагрузка на бизнес будет сопоставима с налоговой нагрузкой при применении вмененки, что делает патент реальной заменой ЕНВД с 2021 года.

Расскажем об основных поправках подробнее.

Дифференциация территорий Калининградской области

Калининградская область для целей применения патентной системы налогообложения разбита на 4 группы. В основу этой дифференциации заложены покупательская способность населения и удаленность от областного центра, которые напрямую влияют на условия ведения бизнеса на этих территориях.

Все муниципальные образования Калининградской области разбиты по следующим группам:

1-я группа – городской округ «Город Калининград», Гурьевский городской округ, Светлогорский городской округ;

2-я группа – Гусевский городской округ, Зеленоградский городской округ, Пионерский городской округ, Светловский городской округ, Янтарный городской округ;

3-я группа - Багратионовский городской округ, Балтийский городской округ, Гвардейский городской округ, Ладушкинский городской округ, Мамоновский городской округ, Полесский городской округ, Советский городской округ, Черняховский городской округ;

4-я группа - Краснознаменский городской округ, Неманский городской округ, Нестеровский городской округ, Озерский городской округ, Правдинский городской округ, Славский городской округ.

Соответственно для этих групп установлены коэффициенты, используемые при расчете размера потенциально возможного к получению индивидуальным предпринимателем годового дохода:

для муниципальных образований 1-ой группы – 1,0,

для муниципальных образований 2-ой группы – 0,9,

для муниципальных образований 3-ей группы – 0,7,

для муниципальных образований 4-ой группы – 0,4.

Таким образом, предприниматель, например, в Озерске при прочих равных условиях будет платить налог на 60% меньше, чем предприниматель в Калининграде или Светлогорске.

Ограничения по количеству торговых точек

Новая редакция Закона вводит также ограничения по количеству объектов стационарной торговой сети и общественного питания – патент можно будет применять при их количестве до 10 объектов включительно, как для розницы, так и для общепита.

Изменения в порядке расчета налога при патенте

Главное изменение в порядке определения размера потенциально возможного к получению индивидуальным предпринимателем годового дохода (ПВД) - установление физического показателя для каждого вида предпринимательской деятельности. Это нововведение позволяет более точно и справедливо рассчитать стоимость патента.

Физические показатели установлены как и в ЕНВД. Это могут быть:

единица автотранспортного средства - для услуг по перевозке грузов и пассажиров

- 1 квадратный метр площади сдаваемого в аренду (наем) собственного или арендованного жилого или нежилого помещения, земельного участка

- 1 квадратный метр площади объекта - для розницы и общепита

- 1 квадратный метр площади стоянки для транспортных средств

- 1 квадратный метр помещения для временного размещения и проживания

для остальных видов деятельности - единица средней численности наемных работников. В этом случае ПВД устанавливается для самого индивидуального предпринимателя, и дополнительно на единицу физического показателя.

В 2021 году размер ПВД будет корректироваться на коэффициент-дефлятор в размере 1,637 и уменьшающего коэффициента 0,7. То есть фактически ПВД, установленный в Законе о ПСН, будет увеличен в 2021 году в 1,1459. Например, для индивидуального предпринимателя, оказывающего парикмахерские услуги без наемных работников, Законом установлен ПВД в размере 525 000 руб. в год. Фактически для расчета налога будет браться сумма в размере: 601 597,50 руб. (525 000 * 1,1459).

Как будет определяться стоимость патента при привлечении наемных работников

При привлечении наемных работников (кроме торговли, общепита, перевозок, автостоянок, сдачи имущества в аренду и для гостиниц), размер ПВД на индивидуального предпринимателя будет дополнительно увеличиваться на размер ПВД на каждую единицу средней численности наемных работников. Доплата за работников установлена для каждого вида деятельности. Но самое главное - это не будет простое увеличение ПВД в 2 или более раза, в зависимости от количества сотрудников. За каждого работника для большинства видов деятельности - это увеличение составит от 50 000 до 70 000 руб. Но есть виды деятельности, где размер этого показателя составляет 200 000 руб. Это автосервисы, медицинская деятельность, похоронные и обрядовые услуги.

Рассмотрим опять парикмахерские услуги. Основной ПВД 525 000 руб. в год увеличивается на каждого работника на 70 000 руб. Если у ИП будет 2 работника, ПВД составит 665 000 руб., а с учетом коэффициент-дефлятора 762 023,50 руб. Ставка налога сохранена в размере 6%. Соответственно сумма налога на год составит 45 721 руб. Или 3810 руб. в месяц. Если ИП еще своевременно уплатит страховые взносы за работников и за себя, сумма налога составит 1905 руб. в месяц или 22 861 руб. в год.

Заказать бесплатный расчет стоимости патента для вашего бизнеса вы можете пройдя по ссылке.

Патент для торговли и общепит

Если в действующем до 31.12.2020г. Законе о ПСН налог рассчитывался за торговую точку вне зависимости от ее площади, то с 01.01.2021г. налог рассчитывается в зависимости от площади объекта.

Напоминаем, что в НК РФ с 1 января 2021 года установлены ограничения по площади торгового зала для розничной торговли и общепита для возможности применения ПСН - не более 150 кв.м по каждому объекту.

Не обошлось, правда, без ложки дегтя у наших калининградских законодателей. Если Налоговый кодекс позволяет для расчета патента использовать площадь торгового зала (для розницы) или зала обслуживания посетителей (для общепита), Калининградская Дума для расчета налога закрепила в Законе площадь объекта для розницы и общепита. То есть, налог надо будет платить и с подсобных помещений, туалета и других вспомогательных площадей, если они входят в площадь объекта торговли.

Размер ПВД для объектов стационарной торговой сети, имеющие торговые залы в 2021 году 50 000 руб. за 1 квадратный метр площади объекта.

Размер ПВД для услуг общественного питания - 30 000 руб. за 1 квадратный метр площади объекта.

Формула расчета базовой доходности - ПВД для каждого объекта торговли и общепита за год:

ПВД об = ФП х ПВД ед х K, где:

ФП - физический показатель - кол-во квадратных метров площади объекта

ПВД ед - размер ПВД на единицу физического показателя

К - коэффициент-дефлятор, на 2021 год он составляет 1,1459

Произведем расчет стоимости патента для следующих исходных данных: магазин площадью 25 кв.м, находится в г. Калининград.

ПВД об= 25 х 50 000 х 1,1459 = 1 432 375 руб.

Ставка налога - 6%.

Стоимость патента для указанной точки составит:

- на год - 85 943 руб.

- на месяц - 7162 руб.

Также у ИП с 01.01.2021г. есть право на уменьшение стоимости патента на сумму уплаченных в период применения патента страховых взносов. Это право закреплено теперь в Налоговом кодексе и действует с 01.01.2021г.

Грузовые и пассажирские перевозки

Для предпринимателей в сфере оказания автотранспортных услуг по перевозке грузов и пассажиров патентный налог будет рассчитываться за каждую единицу автотранспортного средства. Размер годовой базовой доходности на одно автосредство установлен в сумме 250 000 руб.

То есть с каждого автотранспортного средства ИП будет платить:

в год - 250 000 х 1,1459 х 6% = 17 189 руб.

в месяц - 1 432 руб.

Напоминаем, что понижающие коэффициенты, установленные настоящим Законом при дифференциации муниципалитетов области, не применяются в отношении услуг по перевозке грузов и пассажиров, а также для разносной торговли.

То есть стоимость патента даже ниже, чем и при применении ЕНВД. Грузоперевозкам и пассажирским перевозкам в Калиниградской области однозначно выгоден переход с ЕНВД на патент.

Заказать бесплатный расчет стоимости патента для вашего бизнеса вы можете пройдя по ссылке.

Дополнение. С чего считается площадь для розницы?

Много вопросов к нам поступает по тому, с какой площади необходимо рассчитывать патент для розницы и общепита. С площади торового зала или с площади объекта? Мы считаем что в данной редакции закона четко сказано, что расчет ведется с не с торгового зала (для розницы) или зала обслуживания посетителей (для общепита), а именно с площади, которая включает в себя торговые, подсобные, административно-бытовые помещения, а также помещениями для приема, хранения товаров и подготовки их к продаже. Наши специалисты подготовили обосновние своей позиции.

В Налоговом кодексе РФ в статье 346.43. «Общие положения» в Пункте 3 разделены понятия «Торговый объект» и «Площадь торгового зала».

Так, п.п.2 п.3 ст. 346.43 к категории торговых объектов относит магазины и павильоны.

В п.п.2 п.3 ст. 346.43 указано, что в площадь торгового объекта «Магазин» включаются торговые, подсобные, административно-бытовые помещения, а также помещениями для приема, хранения товаров и подготовки их к продаже.

И только п.п.5 п.3 ст. 346.43 устанавливает отдельно понятие «Площадь торгового зала». И в этом пункте только указано, что площадь подсобных, административно-бытовых помещений, а также помещений для приема, хранения товаров и подготовки их к продаже, в которых не производится обслуживание покупателей, не относится к площади торгового зала.

Таким образом, Законом четко разделены понятия «Площадь торгового объекта» и «Площадь торгового зала».

В действующей редакции Закона Калининградской области от 22 октября 2012 г. N 154 "О введении патентной системы налогообложения на территории Калининградской области" под № 45 Видов предпринимательской деятельности предусмотрено применение ПСН в отношении вида деятельности «Розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли» - то есть тоже разделены понятия «Площадь торгового объекта» и «Площадь торгового зала», и подразумевается что площадь торгового зала меньше площади торгового объекта.

В новой редакции Закона Калининградской области от 22 октября 2012 г. N 154, которая начнет действовать с 01.01.2021, формулировка вида деятельности несколько изменилась: «Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы». Но суть не изменилась – такая формулировка однозначно подразумевает, что площадь торгового зала меньше площади торгового объекта. Однако в графе «Физический показатель» указано «1 квадратный метр площади объекта».

То есть новой редакцией Закона Калининградской области от 22 октября 2012 г. N 154 установлено, что размер потенциально возможного к получению индивидуальным предпринимателем годового дохода (рублей) рассчитывается с площади объекта торговли, а не с площади торгового зала, то есть с площади, которая включает в себя торговые, подсобные, административно-бытовые помещения, а также помещениями для приема, хранения товаров и подготовки их к продаже.

Пункт 8 статьи 346.43. «Общие положения» предоставляет право субъектам Российской Федерации для применения ПСН устанавливать:

- ограничения по размеру площади торгового зала и (или) зала обслуживания посетителей объектов стационарной торговой сети и объектов организации общественного питания - по видам предпринимательской деятельности, указанным в подпунктах 45 и 47 пункта 2 настоящей статьи (п.п. 2.1 п. 8 ст. 346.43 НК РФ)

- размер потенциально возможного к получению индивидуальным предпринимателем годового дохода на 1 квадратный метр площади объекта стационарной (нестационарной) торговой сети, объекта организации общественного питания - по видам предпринимательской деятельности, указанным в подпунктах 45 - 48 пункта 2 настоящей статьи.

То есть законодатель и в этом пункте разделяет понятия «Площадь торгового объекта» и «Площадь торгового зала».

Нашу позицию подтверждает и Федеральный закон от 23 ноября 2020 г. N 373-ФЗ

"О внесении изменений в главы 26.2 и 26.5 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона "О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации", которым и введено право субъектов РФ устанавливать новые физические показатели для розничной торговли и общепита.

Так, статьей 3 Закона N 373-ФЗ установлено, до дня вступления в силу закона соответствующего субъекта Российской Федерации, устанавливающего новые размеры потенциально возможного к получению индивидуальным предпринимателем годового дохода, для розничной торговли базовая доходность указана на 1 квадратный метр площади торгового зала, а не объекта торговли. То есть также понятия разделены.

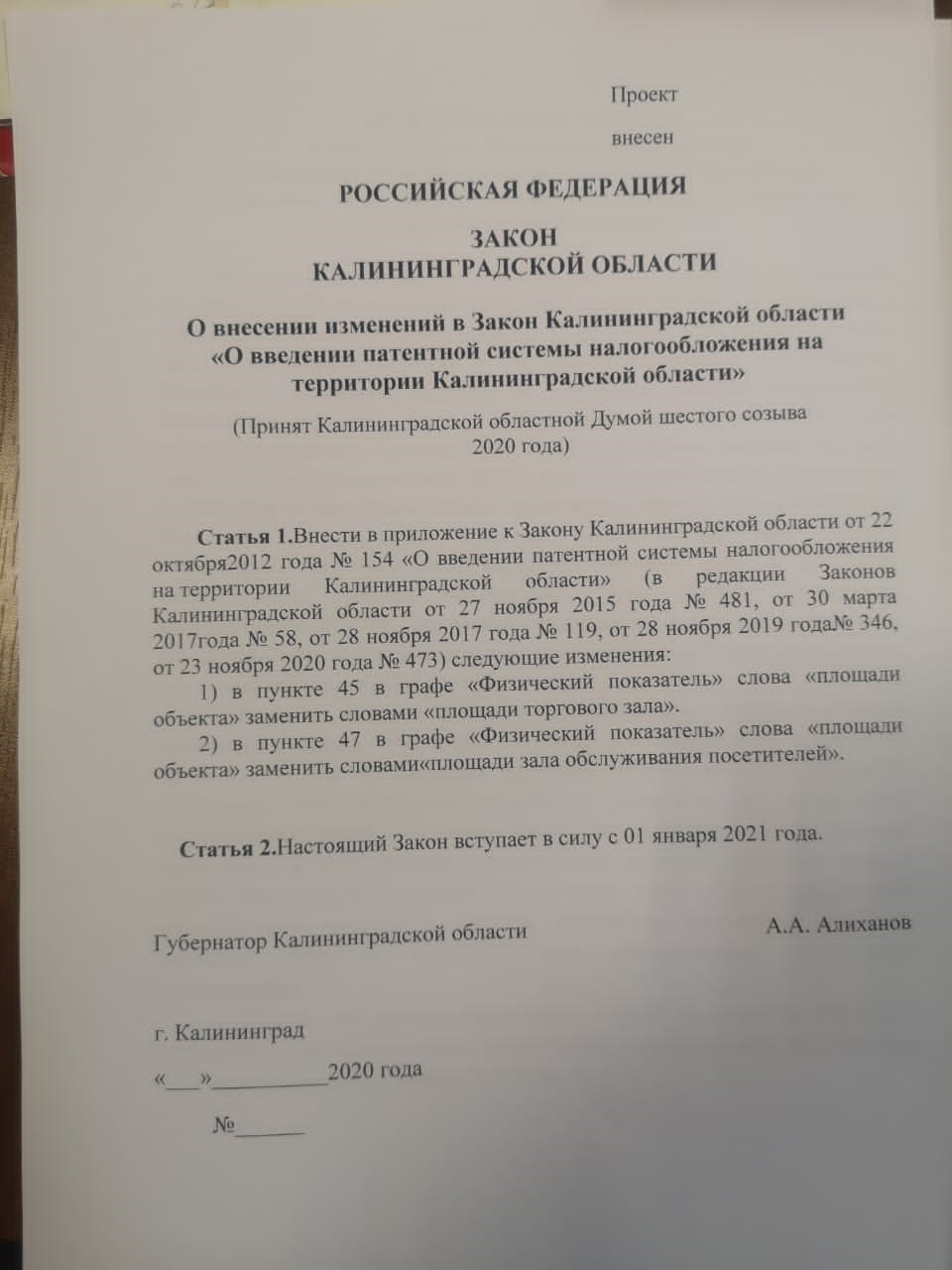

Дополнение от 4 декабря.

Формулировку в законе "Площадь объекта" планируется заменить на "Площадь торгового зала"

На основании обоснованных обращений предпринимателей отраслей торговли и общественного питания, касательно неточности принятого закона в отношении определения физического показателя для целей патентной системы по данным отраслям, Уполномоченным по защите прав предпринимателей по Калининградской области была проведена соответствующая работа, подготовлен законопроект, уточняющий соответствующие нормы и направленный на улучшение положения предпринимателей данных сфер деятельности. Законопроект планируется к принятию 17 декабря 2020 года.

.jpg)

Дополнение от 14 декабря.

Увеличен срок подачи заявления на патент с 1 января 2021 года.

Заявление на получение патента необходимо подать в срок не позднее, чем за 10 дней до начала применения ПСН. Патент выдается с любого числа месяца, указанного ИП в заявлении на получение патента, на любое количество дней, но не менее месяца и в пределах календарного года.

Обратите внимание – если Вы хотите применять патент с начала 2021 года, то такое заявление можно подать до 31 декабря 2020 года.А при переходе с УСН на патент в течении года по одному виду деятельности есть нюансы.

Дополнение от 24 декабря.

Внесены изменения в Закон о ПСН по физическим показателям "Площадь торгового зала" и "Площадь зала обслуживания посетителей".

Напомним, что до этих изменений налог по патенту для розничной торговли и общепита рассчитывался с площади объекта, а не торгового зала.

Теперь для патентщиков в розничной торговле и общепите стоимость патента с 01.01.2021г. будет расчитываться исходя из площади торгового зала и соответственно площади зала обслуживания посетителей.

Это произошло благодаря активной позиции предпринимателей региона и настойчивости Уполномоченного по защите прав предпринимателей в Калининградской области Светланы Нижегородовой.

Поздравляем всех с этой важной победой в "работе над ошибками"!

Если Вы уже приняли решение, что патентная система налогообложения Вам подходит, то прочитайте нашу статью где мы подробно рассказываем про порядок ведения налогового учета при ПСН.

А если не хотите разбираться, то оставляйте заявку на обслуживание в нашей компании. Наши специалисты с радостью возьмут на себя хлопоты по переходу на патент, посоветуют как законно можно снизить налоги и возьмут на себя работу по ведению вашей бухгалтерии и кадрового учета.