Первый платеж налога по патентной системе налогообложения вызвал много вопросов по порядку уменьшения патентного налога. Как уменьшить налог по ПСН мы писали в нашей статье "Как уменьшить налог по патенту на страховые взносы".

И, что интересно, налоговые инспекции в пределах одного региона применяли разный порядок этого уменьшения. Порой прямо противоположный – каждая по своему разумению Налогового кодекса. Федеральная налоговая служба попробовала исправить ситуацию и обобщила типовые вопросы налогоплательщиков. В своем письме от 2 июня 2021 г. N СД-4-3/7704@ ФНС подготовила ответы, да еще с примерами. И направила эти ответы в нижестоящие налоговые инспекции. Надеемся, что с налоговой можно будет разговаривать на одном языке. А теперь разбираемся с вопросами.

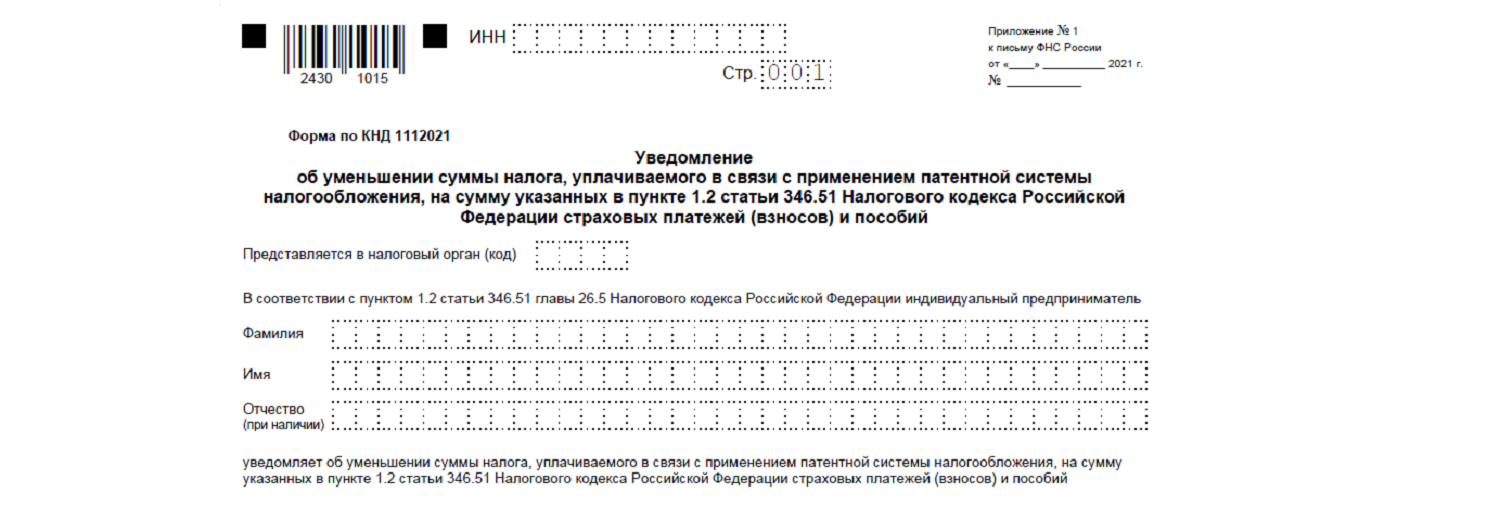

1. В какую налоговую ИП может подать уведомление об уменьшении суммы налога по патенту

Налоговым Кодексом установлено, что плательщик патентного налога подает уведомление об уменьшении налога по ПСН в налоговую, где он стоит на учете как плательщик ПСН.

Но может быть такая ситуация, что предприниматель получил несколько патентов в разных регионах Российской Федерации. В этом случае он может подать уведомление об уменьшении суммы налога по патенту в любой из налоговых органов, где он стоит на учете как налогоплательщик ПСН.

А если ИП прекратил деятельность по патенту, и уведомление об уменьшении подает после снятия с учета, то, логично, он подает его в налоговую, где раньше стоял на учете как плательщик налога по патенту.

2. Уменьшение суммы налога по патенту на сумму уплаченных страховых взносов за своих работников и за себя, если ИП нанял работника во время применения ПСН.

Налоговая делает вывод: хотя наемный труд использовался не с начала действия патента, ко всему периоду применения патента применяется правило 50% - общая сумма уменьшения налога не должна превышать 50 процентов.

Например:

ИП получил патент на срок с 01.01.2021 по 31.03.2021.

Сумма налога рассчитана 15 000 руб.

01.02.2021 ИП нанял работника.

За работника уплачено страховых взносов 4 000 руб., за себя - 5 000 руб., всего 9 000 руб.

С учетом установленного НК РФ ограничения (уменьшение налога не более чем на 50 %), ИП вправе уменьшить сумму налога не более чем на 7,5 тыс. рублей.

3. Уменьшение суммы налога по патенту на сумму уплаченных страховых взносов за своих работников и за себя, если у ИП в календарном году несколько патентов, а наемный труд используется только по одному из них.

Если ИП в календарном году получил несколько патентов и хотя бы по одному из них он использует наемный труд, то в отношении всех патентов, во время действия которых использовался наемный труд, действует ограничение на уменьшение суммы налога не более чем 50 %.

Например:

ИП получил 3 патента:

- патент N 1 со сроком действия 01.01.2021-31.03.2021;

- патент N 2 со сроком действия 01.01.2021-31.12.2021;

- патент N 3 со сроком действия 01.07.2021-01.10.2021.

05.08.2021 ИП нанял работника по деятельности на патенте N 3.

По патенту N 1 ИП вправе уменьшить налог на всю сумму уплаченных в периоде действия этого патента страховых взносов за себя, потому что патент закончился до того момента, когда ИП нанял работника.

По патентам N 2 и N 3 действует ограничение в размере 50 %, потому что в период действия указанных патентов предпринимателем использовался наемный труд.

4. Уменьшение налога по патенту на сумму погашенной в 2021 году задолженности по страховым взносам за 2020 год, а также на сумму взносов в размере 1 % с доходов свыше 300 000 рублей за 2020 год.

Это самое ожидаемое разъяснение, и можно сказать справедливое для ИП. Тем более что на местах у налоговых инспекций было прямо противоположное мнение.

ФНС признает, что ИП вправе уменьшить сумму налога по патенту на сумму уплаченных в текущем году за предыдущий год страховых взносов как в размере 1 % с дохода свыше 300 000 рублей, так и на сумму погашенной задолженности по уплате страховых взносов за предыдущий год, также уплаченных в текущем году.

Например:

ИП получил патент на срок с 01.01.2021 - 31.12.2021.

01.07.2021 он уплатил страховые взносы в размере 1 % с доходов, превышающих 300 тыс. рублей за предыдущий 2020 год. ИП может уменьшить сумму налога на эти страховые взносы (с учетом установленных ограничений, если использует наемный труд).

5. Когда налоговый орган может отказать в уменьшении налога на сумму страховых взносов

Налоговая может отказать в уменьшении налога на сумму страховых взносов, если:

- страховые взносы не уплачены на момент подачи уведомления (а указаны в уведомлении);

- сумма указанных в уведомлении взносов больше, чем сумма налога, подлежащая уменьшению – откажут только в соответствующей части;

- страховые взносы уплачены в размере меньшем, чем заявлено в уведомлении – также откажут только в соответствующей части.

Но предприниматель в любой момент может подать повторно уведомление об уменьшении налога после уплаты взносов.

6. Страховые взносы не были учтены в полном объеме при уменьшении налога по ранее поданным уведомлениям

ФНС рассмотрела случай, когда у предпринимателя несколько патентов.

Налоговым Кодексом установлено, если ИП в календарном году получил несколько патентов, и при расчете налога по одному из них сумма страховых платежей превысила сумму этого налога (в том числе и учетом ограничения 50%), то он вправе уменьшить налог по другому (другим) патенту, действующему в этом же календарном году, на сумму указанного превышения.

Например:

ИП получил 3 патента: 7

- Патент N 1 со сроком действия 01.01.2021-31.03.2021 и суммой налога 15 000 рублей.

- Патент N 2 со сроком действия 01.04.2021-30.06.2021 и суммой налога 25 000 рублей.

- Патент N 3 со сроком действия 01.07.2021-31.10.2021 и суммой налога 15 000 рублей.

При этом с 01.05.2021 ИП использует труд работника.

ИП 01.06.2021 уплачены страховые взносы в размере 35 000 рублей. Уведомление об уменьшении суммы налога по патенту N 2 ИП подано 15.06.2021.

Поскольку ИП использует труд работника в налоговом периоде, сумма налога по патенту N 2 уменьшается не более чем на 12500 рублей (25000 руб. * 50%). Следовательно, при уменьшении суммы налога на сумму уплаченных страховых взносов у ИП остается сумма превышения в размере 22500 рублей (35000 руб. - 12500 руб.).

По остальным патентам ИП вправе уменьшить сумму налога на сумму указанного превышения. По патенту N 1 ИП вправе уменьшить сумму налога на всю сумму страховых взносов, поскольку в период действия данного патента труд работников не использовался. Оставшуюся сумму превышения в размере 7500 рублей (22500 руб. - 15000 руб.) ИП вправе перенести на патент N 3 в целях уменьшения суммы налога по нему, но не более чем на 50 % ввиду использования труда работника.